2025年7月19日,深交所官网显示,广东正扬传感科技股份有限公司(简称:正扬科技)主板IPO终止,保荐机构为华泰联合证券有限责任公司,审计机构为容诚会计师事务所(特殊普通合伙),律师事务所为上海市锦天城律师事务所。拟融资金额12亿元。

正扬科技于2023年6月28日申请主板IPO,2023年7月收到首轮问询,2024年8月收到第二轮问询,但此后近一年仍未回复挂网,直至2025年7月19日撤回IPO,结束了长达两年的IPO之旅。

主营业务情况

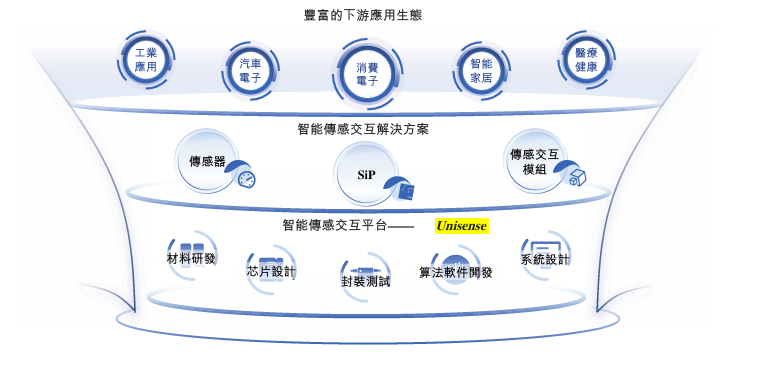

正扬科技是一家致力于在汽车电子及关键零部件领域持续创新发展,并全面参与全球市场竞争的全球化汽车零部件及总成供应商。公司专注于SCR后处理相关的各类传感器、尿素箱总成及其相关零部件的研发、生产与销售,拥有包括尿素箱总成、尿素液位传感器、尿素品质传感器以及其他配件等在内的垂直一体化产品体系。同时,基于自身在各类传感器、热管理领域技术及工艺经验,公司发展出了VCU、PTC加热器等新能源产品。

公司主营业务产品广泛应用于道路车辆及其动力系统、非道路移动机械、船舶等领域,截至招股说明书签署日,公司主要客户覆盖了全球主要商用车主机厂、发动机系统供应商、非道路移动机械及船舶企业,并取得了全球超过100家主机厂的一级供应商供货资质,包括戴姆勒、沃尔沃、大众、一汽、东风、福田、佩卡、长城、江铃等卡车生产企业;斗山、卡特彼勒、三一等工程机械生产企业;以及潍柴、玉柴、康明斯、博世等系统供应商。正扬科技立足中国,布局全球,基于技术创新、产品质量及客户服务,构建了“研产供销”一体化的全球化业务架构,并在中国、美国、墨西哥、荷兰、印度及泰国设有生产基地或子公司,实现全球主要区域客户属地化服务。报告期内,公司境外主营业务收入占比分别为39.65%、54.78%、54.84%及58.38%,公司全球化战略持续深化。

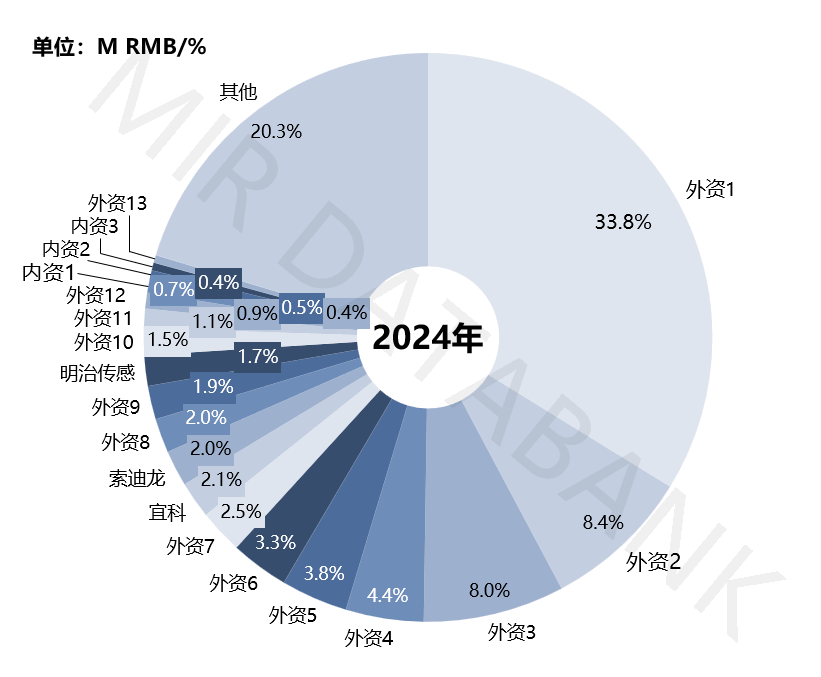

公司在SCR后处理领域具有较高市场地位,基于自身尿素箱总成及其核心零部件垂直整合能力优势,为客户提供定制化的SCR后处理解决方案。根据中国内燃机工业协会出具的《说明》,2015-2023年度,公司核心产品尿素传感器(包含尿素品质传感器及尿素液位传感器,下同)国内市占率均超过50%,连续9年国内排名第一。

截至本招股说明书签署日,公司获得与业务相关的主要有效专利419件,其中境内专利334件,境外专利85件。公司通过多年自主研发,实现了主要生产流程环节的自主可控及垂直整合能力,包括金属及塑胶制管、CNC数控加工、冲压、压铸、注塑、吹/滚塑、橡胶成型、金属/塑胶产品焊接、钎焊、PCBA加工和组装测试等各流程生产能力,同时实现了关键零部件及生产设备较高的自制率水平,形成了较强的产品质量优势和成本控制能力。

报告期内,公司主要产品所需原材料种类较多,包括电子元器件、五金类材料、塑胶类材料、阀类、传感器及配件成品、包装材料、橡胶材料、泵类、委外加工服务费、辅料及其他等,主要供应商包括苏州力特奥维斯保险丝有限公司、浦项(佛山)钢材加工有限公司、艾睿电子、雪佛龙菲利普斯等业内知名上市公司或其子公司;公司采取以销定产及需求预测相结合的生产模式组织生产,主要采取直销模式进行销售;报告期内,公司的前五大客户主要为TE、康明斯、山东重工集团、Traton、北汽集团、江铃集团、佩卡等国内外知名商用车主机厂和发动机系统供应商。

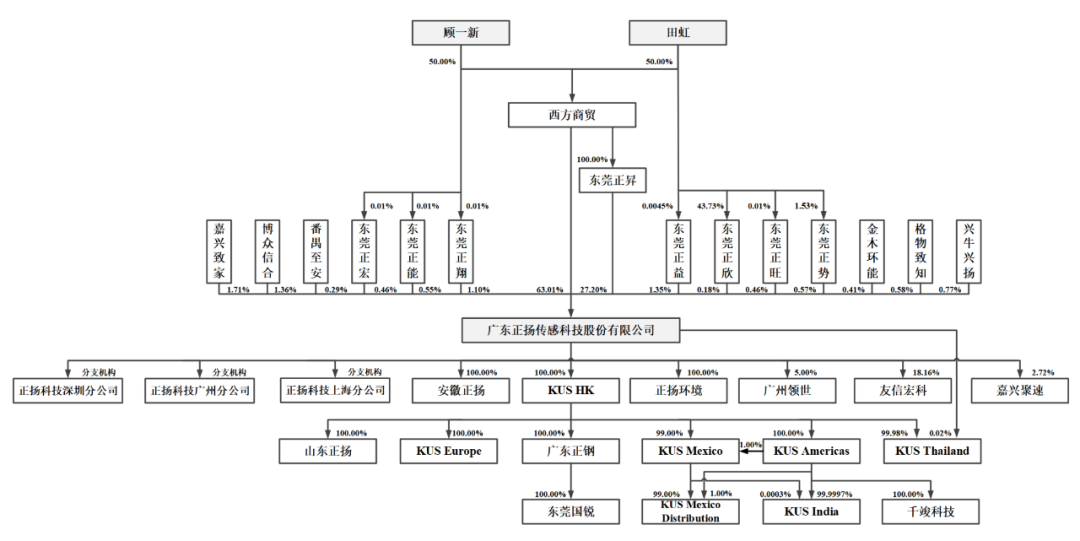

公司股权结构

实际控制人基本情况 截至本招股说明书签署日,顾一新先生和田虹女士夫妇通过西方商贸、东莞 正昇合计间接持有公司 90.21%的股份;顾一新先生通过东莞正宏、东莞正能、东莞正翔持有公司 2.11%的表决权;田虹女士通过东莞正益、东莞正欣、东莞正 旺、东莞正势持有公司 2.56%的表决权;顾一新先生和田虹女士夫妇合计持有公 司 94.88%的表决权。因此,顾一新先生和田虹女士夫妇为公司的共同实际控制 人。 顾一新先生,中国台湾籍,无境外永久居留权,中国台湾地区居民来往大陆 通行证号为 0374****。 田虹女士,中国台湾籍,无境外永久居留权,中国台湾地区居民来往大陆通 行证号为 0253****。

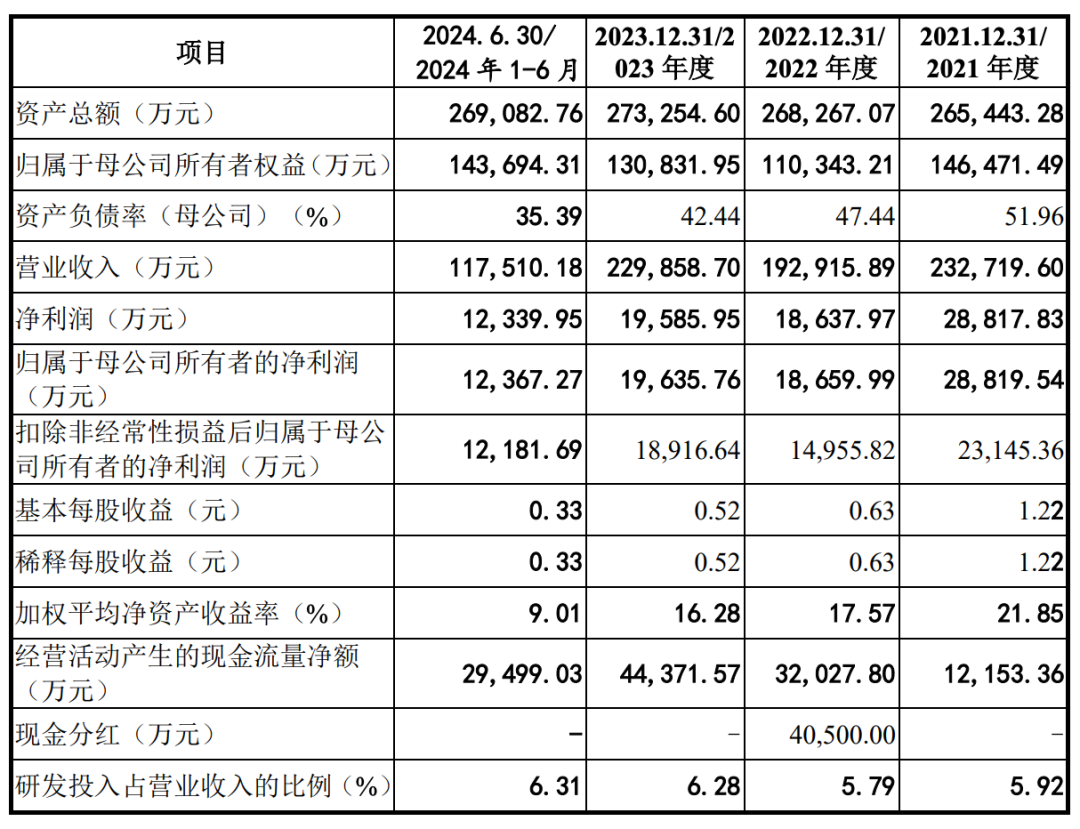

主要财务数据和财务指标

发行人选择的具体上市标准

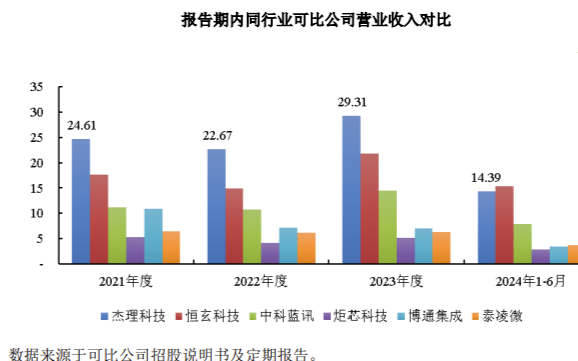

(一)财务指标 2021 年、2022 年、2023 年和 2024 年 1-6 月,公司归属于母公司所有者的净利润分别为 28,819.54 万元、18,659.99 万元、19,635.76 万元和 12,367.27 万元,合计 79,482.56 万元;扣除非经常性损益后归属于母公司所有者的净利润 分别为23,145.36 万元、14,955.82 万元、18,916.64万元与 12,181.69 万元,合计 69,199.51 万元。2021 年、2022 年、2023 年和 2024 年 1-6 月公司的营业收入分别为 232,719.60 万元、192,915.89 万元、229,858.70 万元和 117,510.18 万元, 合计 773,004.37 万元。

(二)标准适用判定 公司结合自身状况,选择适用《深圳证券交易所股票上市规则》规定的上市 标准中的“(一)最近三年净利润均为正,且最近三年净利润累计不低于 2 亿元, 最近一年净利润不低于 1 亿元,最近三年经营活动产生的现金流量净额累计不低 于 2 亿元或者营业收入累计不低于 15 亿元”。

根据上述分析,公司满足其所选择的上市标准。

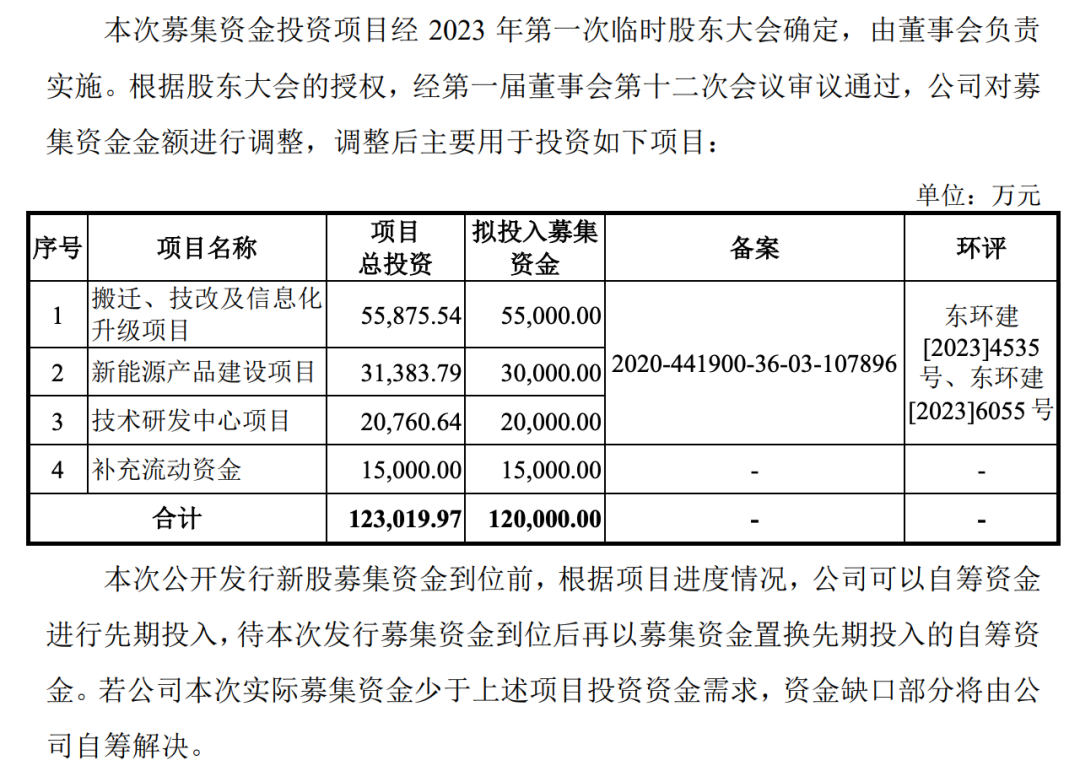

募集资金用途

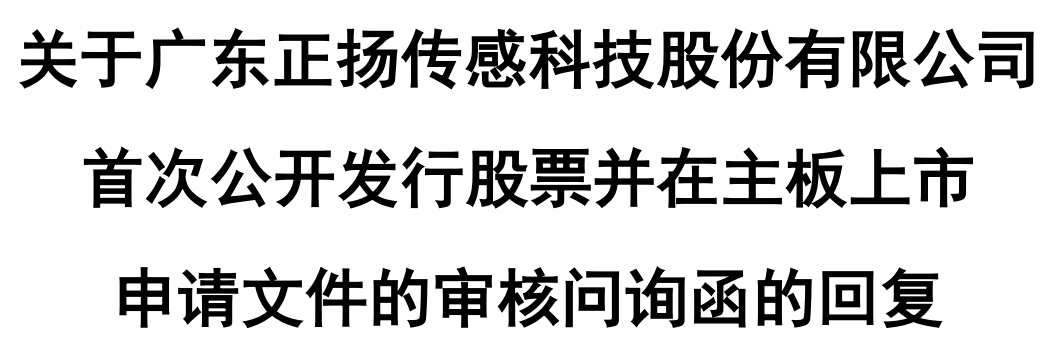

问询问题

-

传感器

+关注

关注

2567文章

53282浏览量

770067 -

ipo

+关注

关注

1文章

1249浏览量

33878

发布评论请先 登录

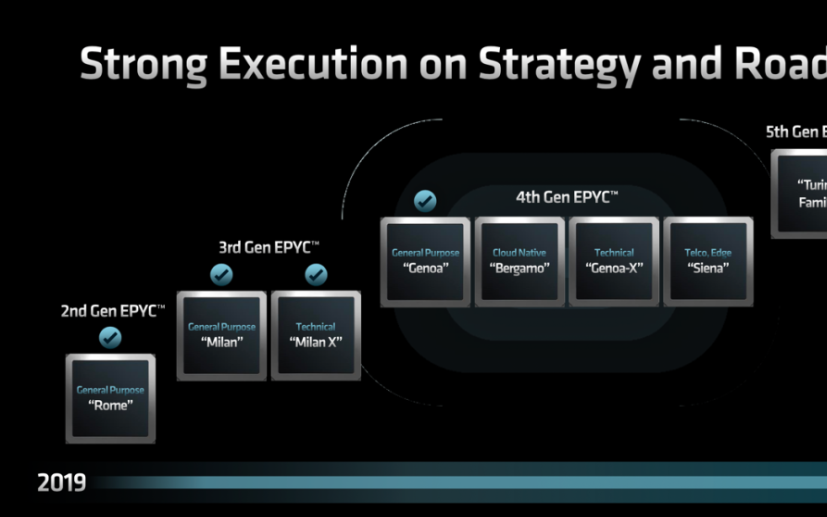

历史首次!AMD服务器CPU市占率达50%

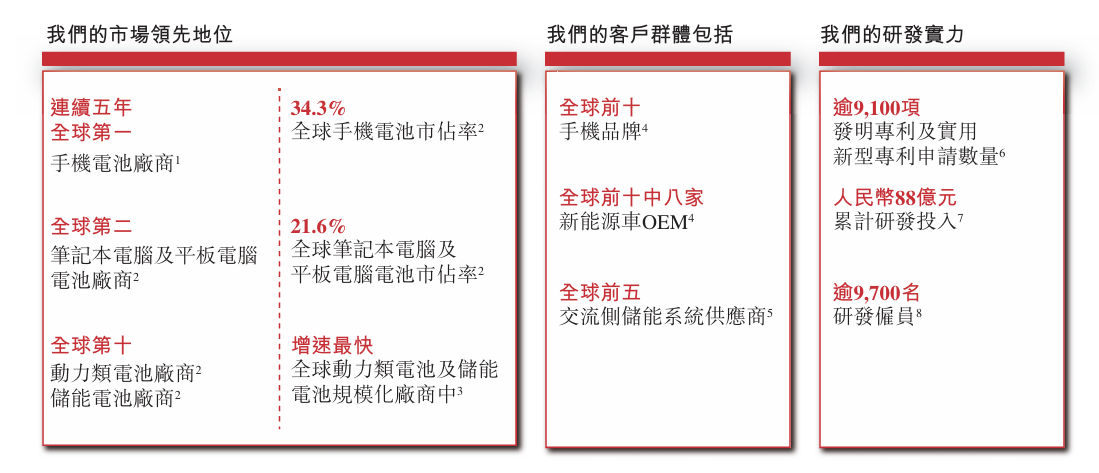

年营收超560亿!欣旺达赴港IPO,斥资20亿建越南基地

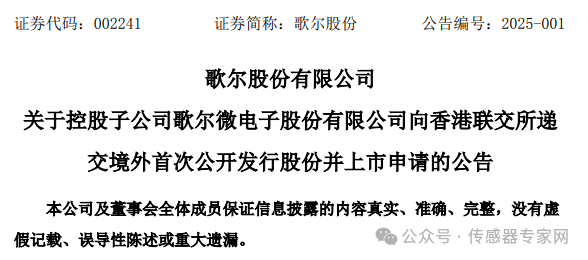

50亿颗领跑!歌尔微冲刺港交所IPO,登顶国内声学传感器王座

毫米波雷达传感器龙头承泰科技3年暴涨500%!比亚迪又带飞深圳一家传感器公司IPO

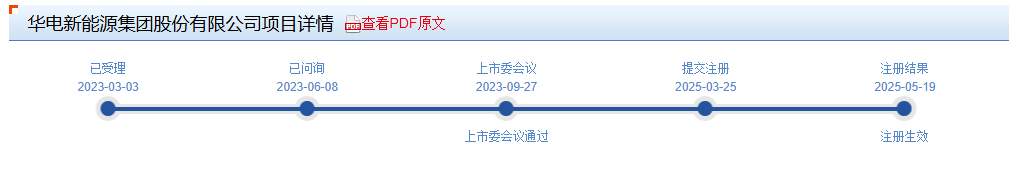

华电新能源IPO募资180亿!单年净赚超9亿元,太阳能业务加速

杰理再冲上市!蓝牙耳机芯片占半数,北交所最高募资

国产传感器市场洗牌加速,深圳这家企业登顶第一!

出货量超40亿颗,中国第一全球第四传感器公司!歌尔微正式递交港股IPO申请!

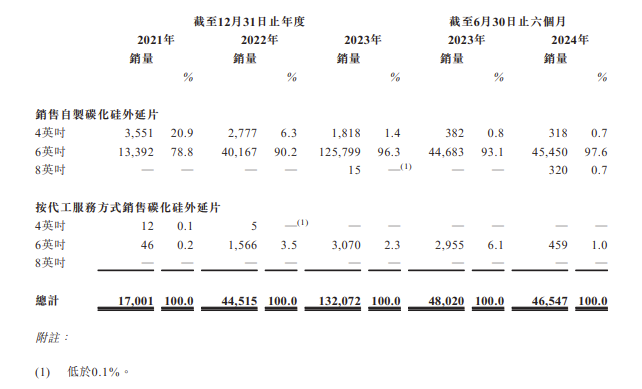

天域半导体IPO:国内碳化硅外延片行业第一,2024年上半年陷入增收不增利困局

国内第一家做磁通门传感器的是哪一家?

11家国产传感器公司正进行IPO上市辅导!有哪几家?

广东传感器公司正扬科技冲刺深交所主板IPO失败!市占率超50%国内第一!

广东传感器公司正扬科技冲刺深交所主板IPO失败!市占率超50%国内第一!

评论